2024年10月に上場予定の「東京地下鉄」(証券コード9023)について紹介します。

会社概要

業種は輸送事業で、地域は東京23区の広範囲に地下鉄網を有する東京メトロ。事業としては、運輸業、不動産事業、流通・広告事業を担っています。

創業は1920年で、株主は政府(53.4%)と東京都(46.6%)であり、上場前は国と東京都が100%保有している状況です。

そして、東京メトロ自体は収益性の高い9つの路線(銀座線、丸の内千、日比谷線、東西線、千代田線、有楽町線、半蔵門線、南北線、副都心線)を持っています。

皆さん一度は乗ったことがある、聞いたことがある、見たことがある路線が並んでいるのではないでしょうか?

しかも、先日しれっと増配を発表しており、32円から40円になっています。

また、後ほど詳しく解説しますが、昨年度の一日あたりの利用者は652万人です!!それにより、営業利益率は他の鉄道会社よりも遥かに高いのが実情です。

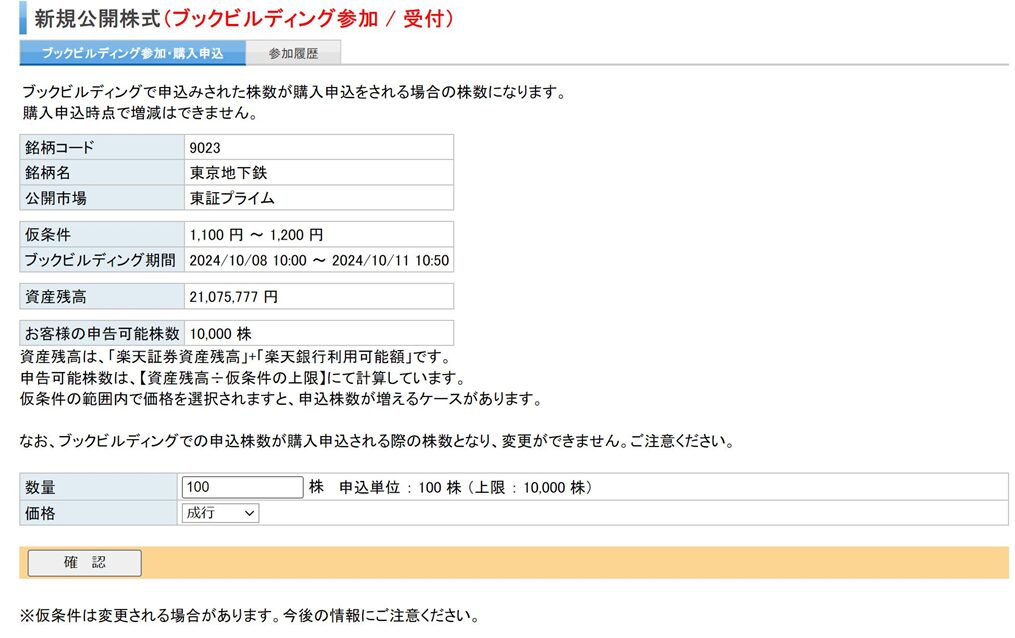

上場までのスケジュールは以下のとおりです。

| 日 程 | イベント |

| 9月20日 | 東証が上場申請を承認 |

| 10月7日 | 仮条件決定予定日 |

| 10月8日~11日 | ブックビルディング期間 |

| 10月15日 | 売出価格決定日(1,100円) |

| 10月16日~21日 | 申込期間 |

| 10月23日 | 株式受渡期日(上場日) |

私もブックビルディング期間(抽選申込期間)が開始されたと同時に、抽選に申し込みました!

ここで。同業他社と比較してみましょう。

| 企業名 | 株価 | 配当 | 利回り |

| JR東日本 | 2,966.5円 | 52円 | 1.8% |

| 東急 | 1,855円 | 22円 | 1.2% |

| 阪急阪神HD | 4,398円 | 60円 | 1.4% |

| 西武HD | 3,221円 | 30円 | 0.9% |

| 東京メトロ | (1,100円) | (40円) | (3.6%) |

| 近鉄グループHD | 3,498円 | 50円 | 1.4% |

| 小田急電鉄 | 1,679円 | 30円 | 1.8% |

これは2024年9月20日現在の株価から算出し、時価総額順に並べています。

JR東日本は私鉄ではありませんが、日本の鉄道の代表ということで入れています。東急以下は私鉄ですが、軒並み配当利回りについては低水準ですよね。意外と高配当セクターではないのが分かります。

ただ、コロナの大暴落時期に購入できた人は、JRや私鉄関連の銘柄を低価格帯で購入でき、今となっては高利回りという人もいらっしゃるのではないでしょうか?

東京メトロは上場時の時価総額6400億円が予想されており、近鉄グループHDと同程度が見込まれています。

想定売り出し価格が1100円~1200円で配当金40円が継続される場合は利回り3.6%となるので、この中では唯一高配当株といえる水準ですね。

各指標

次に各指標について見ていきましょう。

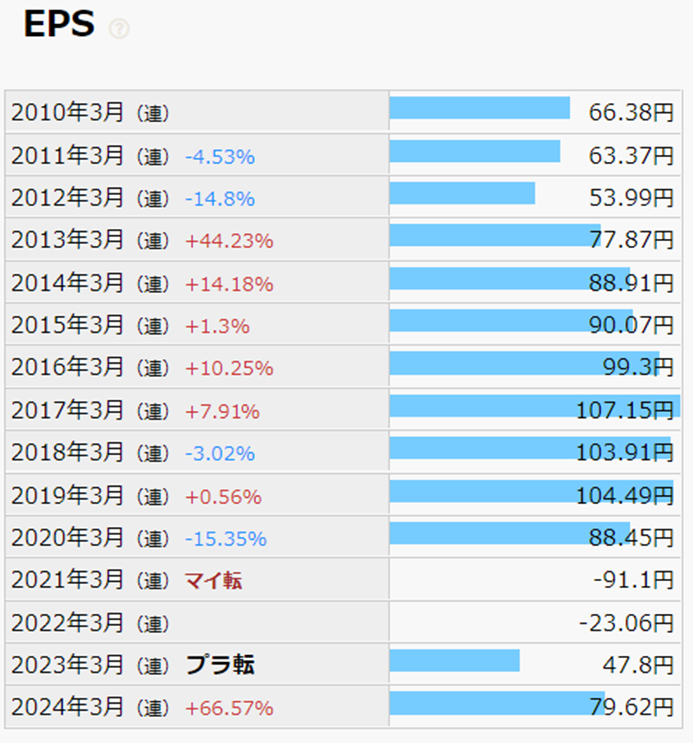

株価を1100円と想定して、PERやPBRを算出していきます!

PER(株価収益率)は13.8倍。同業他社と比べてもやや割安感があると感じます。

PBR(株価純資産倍率)は0.96倍。他の鉄道会社も1倍前後ですので、概ね適切かやや割安と考えていいでしょう。

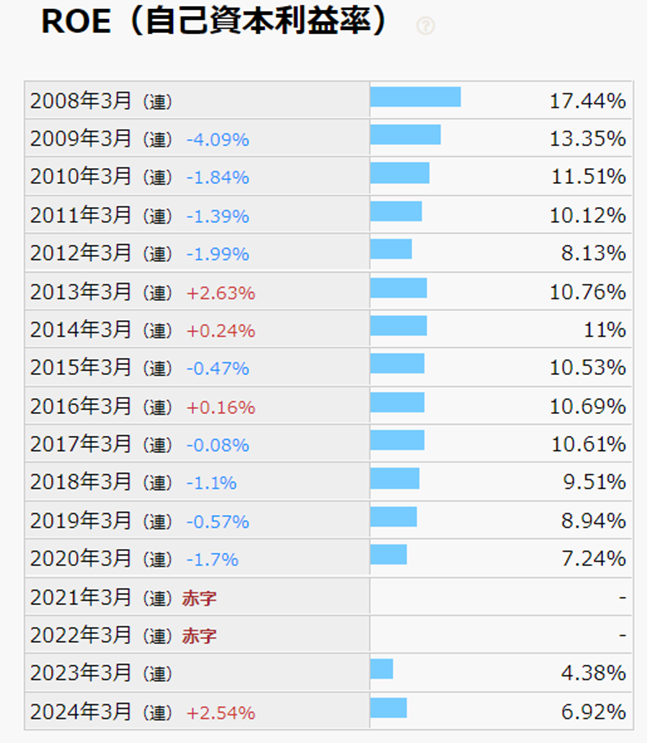

ROE(自己資本利益率)は約7%なので、やや収益性は低いかと思います。これは自己資本を上手く活用しきれていない点、レバレッジの欠如、減価償却や残債の支払などが原因といえます。

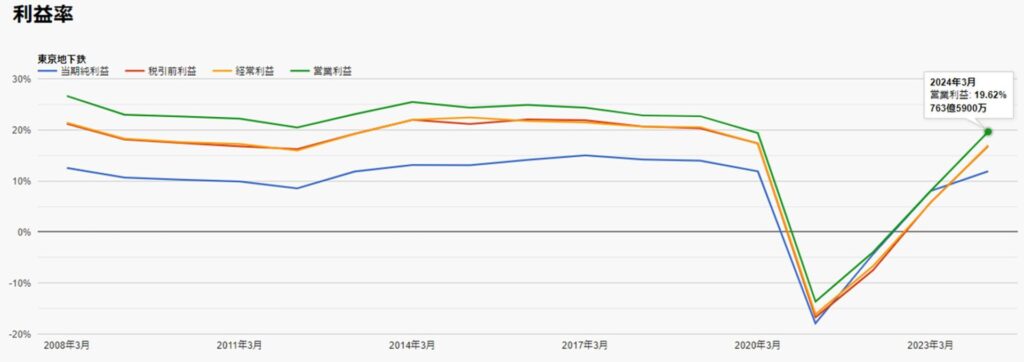

営業利益率は19.62%で763億円です!当期純利益も10%は超えていますね。

基本的に利益率は高い水準ですが、例外として2020年のコロナ時期はロックダウンやステイホームの影響により赤字になっています。そこから、回復して、まもなくコロナ前の水準まで戻りそうです。

アピールポイント

圧倒的な利用者数

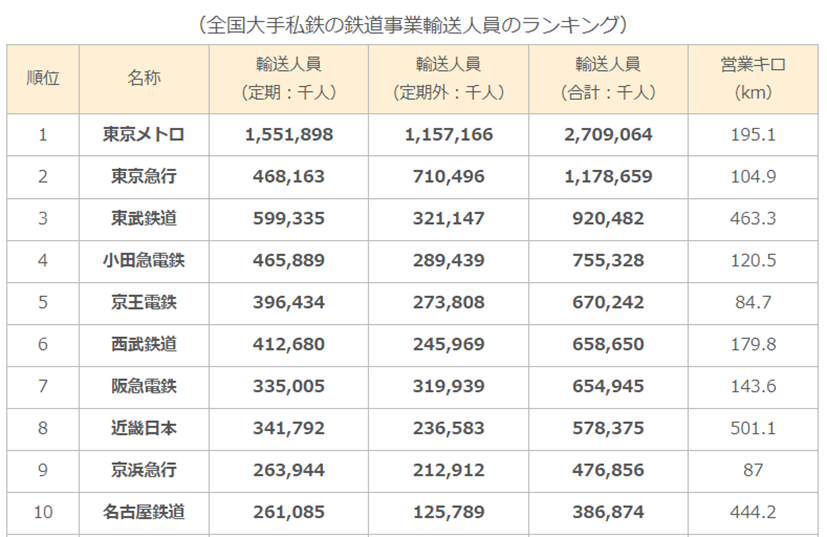

最新のものがなかったので、表のランキングはコロナ前の平成30年ものです。当時は延べ27億人が利用しています。

現在の1日の利用者は約650万人で、年間になると延べ23億人が利用しています。2番目に多い東急でも年間約10億人ですので、余裕でダブルスコアをつけていますね。

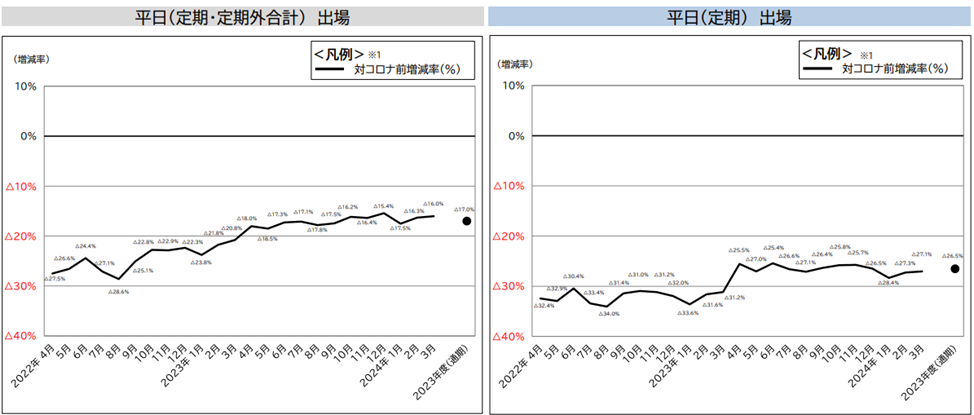

コロナが明けてもリモートワークが進んだ影響か、以前の水準には完全に戻っていませんが、上のグラフから堅調な利用者数を維持できていることが分かります。

リモートでは仕事にならない業種は一定数ありますし、車よりも圧倒的に地下鉄の移動が便利な東京においては、今後も脚足が減ることは考えられません。

突出した稼ぐ力

今から新たに東京に同事業を作り出すことは難しいことから、ある意味では23区というエリアで独占状態を構築しています。その結果、突出した稼ぐ力を有しています。

1kmあたりの収益は約12億円で首都圏の私鉄で断トツ1位✨

私鉄の路線収益別ランキングでは、トップ10のうち、東京メトロの8路線がランクインしています。

まさにドル箱路線といえますね!

もし利用者数が減っても、1区間の運賃を10円値上げすれば、一日で6500万円売上が上がります。SuicaやPASMOを利用している方からすれば、ほとんど気付かない額の値上げをされたとしても、その売上効果はとんでもないことになります。

インバウンドで観光客が増えれば、引き続き、利用者の増加も期待できますね。

今後も大株主は国と東京都

現在、東京メトロ株は国が53.4%、東京都が残りの46.6%で、国と都が100%を保有しています。上場後は、国と都で合計50%の保有率になります。

JTやNTTのように政府や財務省などが大株主の場合は、流動性がやや下がる分、暴落時の売り幅が少ないので暴落耐性が高いと言えます。また、JTはコロナ時期に1回減配しましたが、それでも配当性向を高めて、なるべく減配させないような配当方針を見せてくれました。

東京メトロも同じように増配や配当の維持が期待できるのではないでしょうか?

株主優待

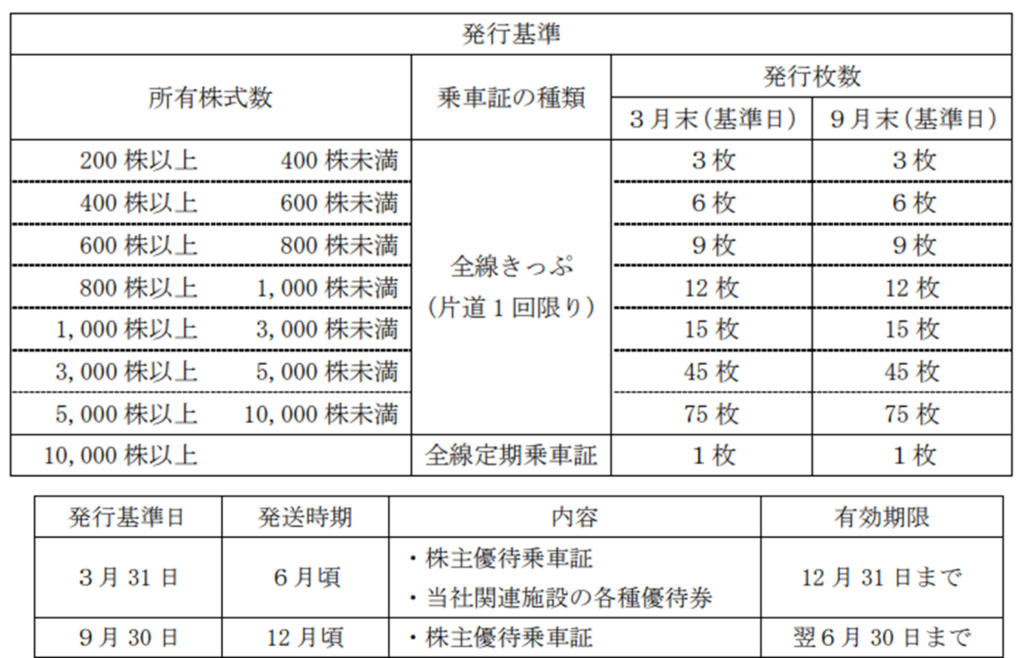

9月20日に東京メトロは新たに株主優待を出す方針を発表しました。条件としては200株以上の保有になります。

もらえるものは、年2回の優待乗車券!通常片道1回限りになりますが、10,000株あれば、全線定期乗車券になります。東京在住の方でメトロヘビーユーザーであれば、魅力的な優待かもしれませんね。

新幹線の優待ほどお得感はありませんが、こういった優待が貰えたら、行ったことない駅までショートトリップするみたいな楽しい使い方が想像できます!

あと、3月期では当社関連施設の各種優待券がもらえます。これは、ECサイトで使えるメトロの缶詰のクーポン、地下鉄博物館の無料券、そば処メトロ庵のかき揚げ無料券などです。よく利用するという方は、この優待券もありがたいかもしれませんね。

今後の見通し

JR九州を例に…

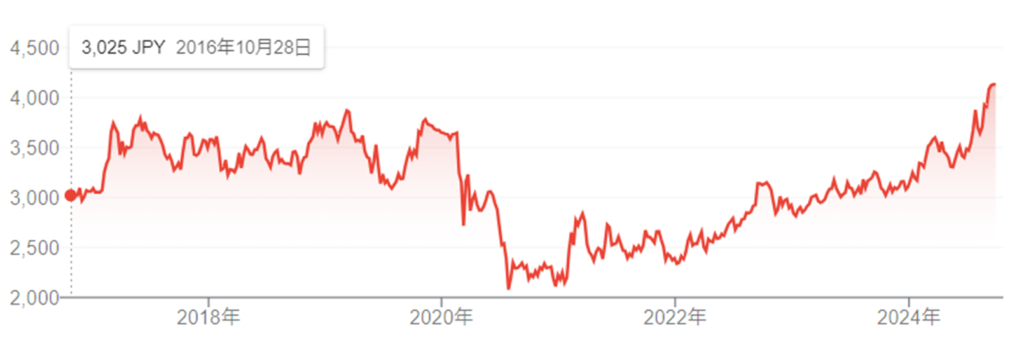

今後の見通しですが、もちろんチャートがないので2016年10月に上場したJR九州を参考に見ていきましょう。

売り出し価格は2600円でしたが、上場後の初値は3100円で19%ほど株価は上昇しました。最近まで利回りが3%台でしたが、株価上昇により現在利回りは2.3%。やはり、鉄道系はインフラ関連で景気に左右されないディフェンシブな側面が強いので人気があります。

東京メトロも上場直後はある程度激しい株価の上下が予想されます。新規購入の申込ができた人以外は、当初購入を見送って、株価が落ち着いた時や事業内容や決算の状況を見て買うことを検討してもいいかもしれません。

リスク・懸念

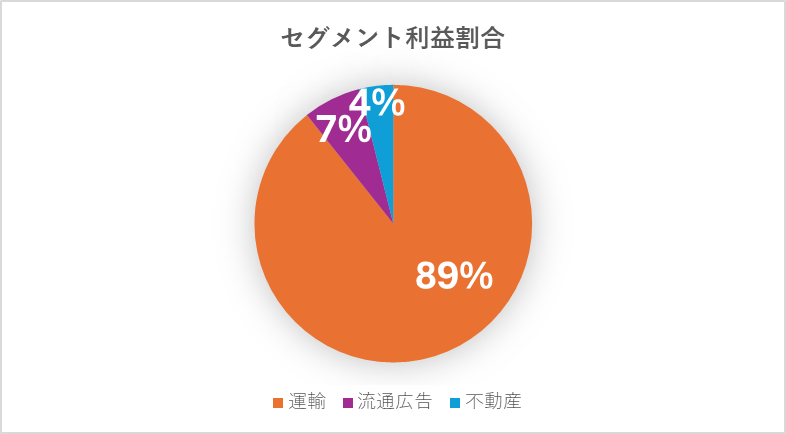

東京メトロは他の鉄道関連会社に比べて、運輸セグメントの売上比率が90%と高いことが挙げられます。

最近は東京もゲリラ豪雨が多いですし、大洪水で地下鉄が水没した場合は、それだけで売上に大きな影響が出るでしょう。

一方、安定した鉄道収益を不動産や広告関連に充当することができれば、それだけで大きく売上を伸ばすポテンシャルを秘めているといえます。

また、営業利益率は20%と高いですが、ROEは7%と低いのが気になります。事業としては問題なく稼げているのに、自己資本全体でみると利益率が低いので、無駄が多い経営をしているのではないでしょうか?これは、国や東京都が大株主なので、資本全体の利益よりも安定性や安全を優先している結果かもしれませんね。

東京メトロを利用する度に思うんですが、一生工事を続けているので「サグラダファミリアかよ」と思うことがあります(笑)

これは、建築・土木関連事業への投資の役割を果たしている可能性もあります。癒着とはいいませんが、国と東京都が抱える大企業なので、様々な面で役割を担っている可能性はありますね。

まとめ

東京23区の地下鉄網を有する最強の会社

東京メトロは23区の地下鉄網を有する最強の会社といっていいでしょう。利用者が1日で650万人、年間では23億人います。

東京都民の生活をまさに縁の下で支えてくれている会社ですね。

事業として、運輸(鉄道)のみに注力

ただし、事業としては多角化が進んでおらず、運輸事業のみに注力している印象です。

言い換えれば、膨大な利用者と事業を有機的に結びつけることができた場合、とんでもない爆益も期待できるポテンシャルがあります。

暴落耐性が強いディフェンシブ銘柄

景気が悪くても仕事は続きます。景気に関係なく利用者がいるので、暴落耐性が強いディフェンシブな銘柄であることは間違いないでしょう。

コロナのような人類が直面したことがないような事態でない限り、経済活動は続きます。そして、東京のように土地が狭い中で人口が密集している場所では、地下鉄に代替する交通手段が確立されることが想像できません。人口が減少しても東京の一極集中は続きますので、数十年は利用者が維持されると予想します。

事業としては、今後も間違いなく利用者がいて、安定した経営ができていることから、配当金を継続して出せる企業だと思います。また、増配・優待を発表していることから、ある程度株主を意識した経営をする様子が伺えます。

私としては、「急いで買う!!!」という銘柄ではないので、IPOに落選した場合は継続的にモニターしていきます。

事業の多角化が成功し、多くの収益の柱が立った場合は、株価の値上がりが期待できるので、成長を見込んで先に仕込んでおくという投資方針もありだと思います。

自分の投資方針と相談して、投資をしてみてください!

コメント